CFC制度、個人CFC制度上路不可不知(上)

盧筱筠主持律師 整理

早在105、106年,我國為因應國際間反避稅風潮而增訂所得稅法第43條之3及所得基本稅額條例第12條之1,以建立營利事業CFC及個人CFC制度作為第一步,但因為施行日期未定暫緩上路。嗣後,考慮到台商在海外布局許久,用於申報的相關資料恐怕已經銷毀或不見,不利於向國稅局解釋其資金流,因此,第二步於108年先行推出「境外資金匯回管理運用及課稅條例」作為其配套措施,藉由給予優惠稅率鼓勵台商將資金匯回臺灣。第三步方為正式施行CFC及個人CFC制度,行政院核定施行日分別為112年度及112年1月1日,從而自今年(113年)報稅季起,有符合下列情形的納稅人,應密切注意相關規定。

何謂CFC?

CFC,英文全名是Controlled Foreign Company,意思是受控外國公司。專指在「低稅負地區」受「股權控制或實質控制」之公司。

為甚麼只有這些「受控外國公司」需要受規範?

當營利事業或個人本身未受盈餘分配,不論從權責發生制或收付實現制角度,皆不構成該所得實現,因此無須繳納稅捐,但各國發現有營利事業或個人會透過巧妙的安排,將大量的盈餘放置在所謂租稅天堂的區域,不分配以規避課稅,有鑑於此,各國祭出「提前認列CFC投資收益」予以制衡,即使未受盈餘分配也要提前課稅。

如何確定納稅義務人?

營所稅部份,對於由「營利事業1及其關係企業2」在「低稅負地區3」「股權控制或實質控制4」之公司,營利事業按其持有該關係企業股份或資本額之比率及持有期間計算,認列投資收益,計入當年度所得額課稅。

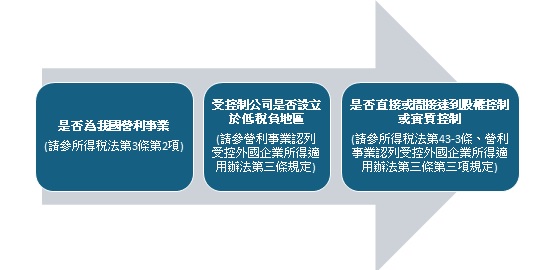

簡單來說,要判斷自身是不是申報主體,需要確認3件事:

構成豁免條款就免申報嗎?

另外,由於CFC制度希望同時兼顧反避稅及稽徵經濟,設有豁免條款。營利事業認列受控外國企業所得適用辦法第5條第1項提及「受控外國企業於所在國家或地區有實質營運活動或當年度盈餘在一定基準以下者,得免依第八條第一項規定辦理。」換言之,如果符合上述規定,免計入當年度所得額課稅,但這時民眾不免疑問,免計入所得額課稅是否等同免申報?答案為否,實務上仍然認為結算申報時,應依規定格式揭露CFC 相關資訊,倘CFC符合豁免規定,營利事業須檢附證明豁免之相關文件5。

【本文係依據當時有效之法律及相關實務見解所撰寫,僅供參考,並非針對特定事項提供正式之法律意見。若您有相關之法律問題或需要任何專業協助,歡迎與本所聯繫,本所將為您提供更進一步的專業法律諮詢服務。】

1請參所得稅法第3條第2項

2請參營利事業認列受控外國企業所得適用辦法第三條規定。

3營利事業認列受控外國企業所得適用辦法第三條規定:「第二條所稱低稅負區,指關係企業所在國家或地區有下列情形之一者:

- 關係企業所在國家或地區之營利事業所得稅或實質類似租稅,其法定稅率未逾本法第五條第五項第二款所定稅率之百分之七十。(依照2024年營所稅稅率計算:20%*70%=14%)

- 關係企業所在國家或地區僅就境內來源所得課稅,境外來源所得不課稅或於實際匯回始計入課稅。」。除此之外,財政部每年會整理低稅負地區之參考名單,民眾亦可上網查詢。

4請參所得稅法第43-3條、營利事業認列受控外國企業所得適用辦法第三條第三項規定。

5營利事業受控外國企業(CFC)制度疑義解答第51問。